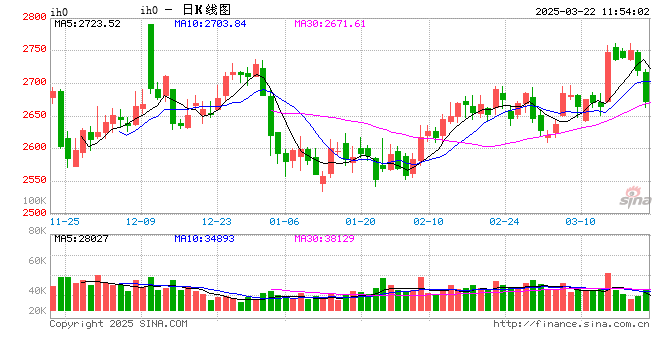

股指:市场情绪出现回落,未来一段时间可能经历均值回归行情

1、指数前高回落,市场情绪回调

上周,Wind全A高位回落3.94%,日均成交额2.18万亿元,后半周明显缩量。此前市场分歧较大,边际增量资金对股市影响明显,机构投资者则相对谨慎。周内大小盘指数分化轮动,热点题材经过多次切换,中证1000下跌4.63%,中证500下跌4.79%,沪深300指数下跌3.29% ,上证50下跌3.4%。1000IV和300IV开始明显回落,分别位于32和25.7,市场对于股市情绪回落开始计价;融资余额周度增加589亿元,自10月以来净流入4023亿元,但周四减少72亿元,近期罕见回落,可能预示着内资情绪在未来放生一定改变。

2、财政政策预期落地,海外市场尘埃落定

上周,海内外宏观事件尘埃落定。国内财政政策聚焦化债,提供多项化债额度空间共计12万亿元,预计为地方政府节省利息费用6000亿元左右;但中央财政并未承接地方存量债务,仍由地方主导化债进程。海外特朗普交易持续进行中,美元指数以及美股、比特币等权益资产冲破前期高点,美债收益率上行;黄金则高位小幅回调。随着前期内外部政策预期的落地,目前A股市场情绪正在逐步回归基本面逻辑。基本面来看,10月经济数据中消费受到家电和汽车带动表现回升,但价格因素仍然对工业企业生成造成扰动。

3、上市公司财报显示经济仍处于筑底区间,如何提升资产端收益率是A股市场回升的关键。

目前,影响A股长期走势的主要因素仍然是债务周期下各部门去杠杆的进程,核心在于名义经济增速是否超过名义利率,即资产端投资收益能否超过负债端利息成本。今年前三季度,沪深两市A股剔除金融板块后,累计营收同比增速-1.7%(中报-0.6%);累计归母净利润同比增速-7.2%(中报-5.3%),单季同比增速-10.0%(中报-6.0%); ROE(TTM)为7.16%,自2023年以来连续多个季度小幅下降。尽管三季报整体数据偏弱,但是基本符合市场预期。从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。

国债:再融资债启动发行,长债利率先下后上

1、债市表现:本周逆回购大幅净投放对冲MLF到期压力,资金面整体平稳。10月经济金融数据反应稳增长政策效果显现,但需求不足的问题仍然存在,债市整体延续震荡走势。截止11月15日收盘,二年期国债收益率周环比下行1.4BP至1.4%,十年期国债收益率下行1.2BP至2.09%,三十年期国债收益率上行0.5BP至2.28%。国债期货偏强震荡,TS2412、TF2412、T2412、TL2412周环比变动分别为0.02%、0.13%、0.23%、0.26%。本周鲍威尔在达拉斯的演讲中表示“经济并没有发出任何我们需要急于降低利率的信号”,美债收益率延续上行趋势。截至11月15日收盘,10年期美债收益率周环比上行13BP至4.43%,2年期美债上行5BP至4.31%,10-2年利差8BP。10年期中美利差-234BP,倒挂幅度周环比扩大14BP。

2、政策动态:11月11日至11月15日,央行分别开展了1337亿元、1255亿元、2330亿元、3282亿元和9810亿元逆回购操作,全周逆回购累计净投放17171亿元。15号有14500亿元MLF到期,合计净投放2671亿元。本周资金利率小幅抬升,R001、R007、DR001、DR007周环比分别变动0.2BP、2.5BP、0.2BP、11BP至1.62%、1.83%、1.48%、1.72%。下周将公布11月LPR报价,预计保持不变。

3、债券供给:本周政府债发行3140亿元,净发行2367亿元,其中国债净发行2005亿元,地方债净发行362亿元。发行情况来看,年内1万亿元特殊专项债及专项债发行完毕,11月15日首支置换债10年期河南再融资专项债(199058.SZ)发行落地,未来关注再融资债券的发行情况。

4、策略观点:本周再融资债券发行落地,未来政府债发行压力以及经济持续修复对长端债券形成利空,货币政策保持积极背景下短端相对稳定。

宏观:消费延续回暖

10月份经济数据从结构上来看,表现亮眼的是消费和出口,尤其是消费中的汽车和商品房。10月份社会消费品零售总额同比增长4.8%,增速比上月加快1.6个百分点。其中,商品零售额同比增长5.0%,餐饮收入增长3.2%。除汽车以外的消费品零售额增长4.9%。

今年以来“以旧换新”政策密集出台,是社零商品类销售额增长的主要原因。消费品“以旧换新”主要以汽车、家电产品、家装消费品为主。“金九银十”销售旺季,家用电器和音像器材类商品已经连续两个月销售额超过20%,10月同比增长近40%。建筑及装潢材料类销售额同比跌幅连续两个月收窄,地产后周期商品表现也有起色。汽车类销售额同比连续两个月正增长,10月同比增长3.7%。汽车在社零商品中权重接近3成,汽车销售的改善对社零的提振较大。10月份国内狭义乘用车市场零售销量达226.1万辆,同比增长11.3%,增量主要来自新能源汽车,10月新能源零售环比9月增长6.4%并持续创出新高,体现报废更新和以旧换新“双新”政策对新能源汽车需求的拉动。

商品房销售呈现“量价齐升”态势。10月份商品房销售面积同比-1.6%,较9月大幅收窄,为2022年以来最高水平。近期一系列增量政策出台后,10月份房地产市场的咨询量和带看量明显增加,商品房销售面积、销售额大幅改善。10月份70个大中城市中,各线城市商品住宅销售价格环比降幅收窄或转涨、同比降幅趋稳,房地产市场预期进一步改善。此外,央行公布的10月份住户贷款同比增加1946亿元,短期和中长期分别同比增加1543、393亿元,印证了消费政策的刺激初见成效,带动居民贷款回暖。

10月中国出口同比增长12.7%,前值为2.4%;进口同比增长-2.3%,较上月下降2.6个百分点; 10月出口超预期主要有两个因素影响,一是9月台风天气导致的出口延后,二是特朗普胜选预期下,担忧未来关税的增加从而抢出口。

下周关注:G20峰会举行(周一至周二)、中国LPR报价(周三)

贵金属:美元强势 金价走弱

1、伦敦现货黄金震荡走弱,较上周下跌4.52%至2562.715美元/盎司;现货白银较上周下跌3.37%至30.235美元/盎司;金银比降至84.75附近。截止11月12日美国CFTC黄金持仓显示,总持仓较上次(5号)统计下降22053张至535981张;非商业持仓净多数据减仓18878张至236451张;Comex库存,截止11月15日黄金库存周度增加9吨至543.95吨;白银库存下降69.71吨至9643.3吨。

2、数据方面,美国10月CPI同比上涨2.6%,与预期持平,但高于前值2.4%,核心CPI同比上涨3.3%,与市场预期持平,前值为3.3%。美国10月PPI同比2.4% ,高于预期2.3%和前值1.9%;核心PPI同比3.1%,高于预期3%和前值2.9%。从通胀数据来看,仍在下降通道,但通胀数据相比前值有所走高。美联储主席鲍威尔发表讲话称,近期美国经济表现强劲,美联储无需急于降息,对于特朗普政策有待观察。当前市场虽然上调了美联储12月降息概率,但对明年降息节奏变得更加模糊。。

3、本周“特朗普交易”由盛逐渐转弱,周内美元指数大幅走高,虽然美债、美股和BTC一度走高,但最终在强势美元下也有所转势,黄金则表现更为弱势。本轮“特朗普交易”笔者认为可以看成是特朗普执政后行情的预演,也是市场的提前定价,但也并非一蹴而就。另外,特朗普上任前的一系列动作来看,调和俄乌以及中东地缘政治首当其冲,地缘环境改善预期不变下,对黄金来说难言中期乐观,这也是金价陷入中期调整的核心推动因素。从走势来看,黄金弱势也有从短期转为中期调整的可能性。投资者可关注近两周金价表现,若能快速回归上升通道,市场交易可能放在特朗普财政和关税政策导致美通胀预期回升上,否则可能继续交易地缘环境改善。

还木有评论哦,快来抢沙发吧~