来源:金十数据

DeMark专注于市场趋势衰竭的时机,是股市拐点指标创建者。他的信条是市场在遇到好消息时达到顶峰,在遇到坏消息时触底。

DeMark的交易系统包含上百个指标,其中应用最广泛的是TD序列。该指标使用包含“准备”和“倒数”两部分指标的价格比较过程,该指标用于识别市场趋势或盘整过程中的潜在转折点。应用方法见图1。

另外一部分TD倒数由13个交易时间周期组成,可以从买入准备的第9天开始倒数,要求当天收盘价低于或等于两天前的最低价,这13天不要求连续出现,应用方法见图2。

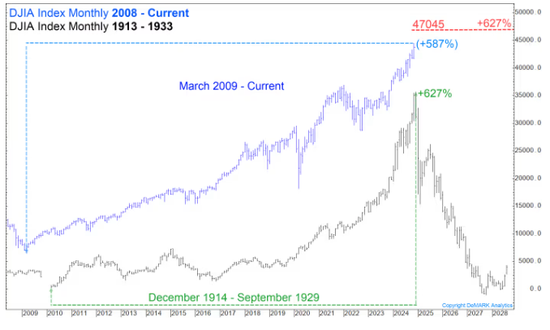

在给MarketWatch的一封电子邮件中,DeMark表示,道指从1914年12月的低点到1929年9月的高点上涨了624%,从2009年的低点到本周的高点上涨了587%。他指出,道指的日、周和月线价格走势与历史上相似。

根据他的分析,道指在乐观情况下的上行目标为47045。

他还将道指的境况与近年的一轮反弹进行了比较。他说,该指数从2022年底开始的数月上涨具有与2020年至2022年初那轮涨势类似的上涨预测。

至于标普500指数,他指出,TD序列的月度模型倒计时正处于12或13,并表示可参考的上行目标为6118点。

DeMark还表示,在日线图上,道指的TD倒数正处于11,标普500指数也处于11,所以基本上需要两个新的历史高点才能触发卖出。届时可能会导致标准的5%到10%的回调,或者他所说的全面崩溃。

“过去两周的涨势一直很不稳定,突然暂停买入——即使没有抛售压力——也可能削弱涨势并转变为卖方市场。诚然,好消息不太可能延续到特朗普的就职典礼,但任何时候一旦购买兴趣被打断,随后的反弹应该是短暂的。”DeMark说。

此外,他也对英伟达持谨慎态度,这家推动AI革命的关键芯片制造商将于本周公布财报。

他指出,英伟达股价的TD倒数目前正处于12,新的收盘高点将使其完成反弹。他说,该股票的潜在上行目标为154.50美元,而下行风险“可能很大”。

美银:三大风险或破坏“特朗普狂欢”

实际上,从基本面上看,美股也可能高估了特朗普2.0带来的利好,从而面临高位回落的风险。

自特朗普赢得总统大选以来,股市一直在高歌猛进。其中一个主要驱动力是投资者对未来利润增长强劲的预期,这被视为特朗普计划降低公司税率和放松监管的直接利好。

尽管美国银行对标普500指数的年终目标略高于当前水平,但该公司股票策略团队的新研究列出了三个发展,这些发展可能会破坏当前推动股市上涨的“每股收益上升周期”。

首先,经济衰退可能会严重削弱盈利增长,导致标普500指数每股收益下降10%至20%。

尽管美国经济衰退不是美国银行的基本情况,但该银行表示,在即将上任的总统特朗普的领导下,经济衰退风险是真实存在的。

分析人士在另一份报告中写道,这将取决于特朗普政府优先考虑哪些政策。如果特朗普在最低限度的财政宽松政策下推动大规模的移民限制和保护主义贸易政策,经济将陷入衰退。

在经济衰退中,利润从高峰到低谷下降20%是典型现象。在这种情况下,明年标普500指数每股收益将降至195- 220美元。

可以肯定的是,如果当选总统不再强调贸易和移民限制,转而支持减税和放松管制,美国银行也看到了经济井喷式增长的机会。在这种情况下,2025年的GDP增长甚至可能超过3%。

其次,如果特朗普的贸易计划得到实施,报复性关税可能会对标普500指数每股收益造成10%的打击。

在竞选期间,这位当选总统承诺对所有进口到美国的外国商品征收10%的关税,对来自中国的进口产品征收60%的关税。

如果特朗普信守承诺,美国银行预计,随着世界其他地区建立自己的报复性关税,美国的海外销售将受到3%至4%的打击。

该银行表示,在日益激烈的贸易战中,工业和半导体类股将面临最大的风险。

第三,债券收益率的大幅上升可能会使每股收益再下降10%。

在美国银行最悲观的预期中,10年期美债收益率飙升至7%。如果特朗普的关税和移民限制引发通胀冲击,可能会出现这种情况。

如果发生这种情况,美债收益率跃升意味着制造业采购经理人指数(PMI)将在2024年底前达到43。

该指标监测美国制造业的健康状况,其读数低于50意味着制造业活动收缩。截至10月,美国制造业PMI为46.5。

美国银行指出,一旦10年期美债收益率升至5%以上,股市可能会面临更大的压力。

在特朗普胜选后,美债收益率一直在攀升,因为投资者担心美联储在特朗普第二任期内继续降息的不确定性增加。

还木有评论哦,快来抢沙发吧~